iDeCoや企業型DCを始めたはいいものの、「元本割れが怖いから、とりあえず定期預金にしておこう」——そう判断した方、多いのではないでしょうか。

私自身、企業型DCの加入案内を渡されたとき、正直よくわからなくて「一番安全そうなやつ」を選びました。あの時点で責められる要素はないと思います。ただ、数年経って制度の仕組みを調べ直してみると、「あ、ここは知った上で選ぶべきだった」と感じるポイントがいくつかありました。

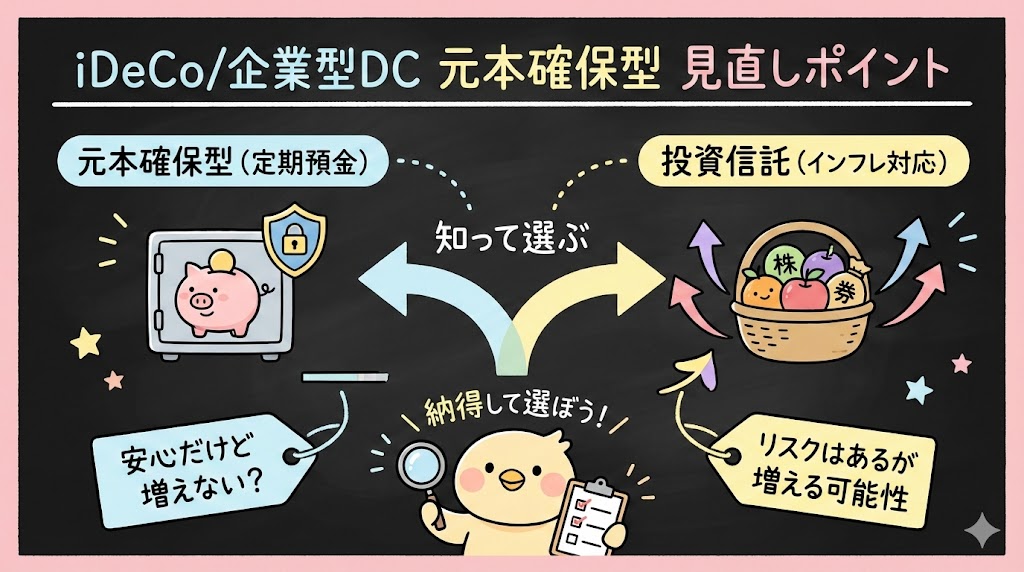

この記事では、元本確保型を「悪い選択肢」として否定するのではなく、「知った上で選ぶ」と「よくわからないから選ぶ」の差を整理します。判断軸がはっきりすれば、いまの配分のままでいい人も、変えたほうがいい人も、自分で納得できるはずです。

目次

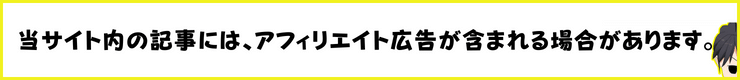

まず確認——iDeCo/企業型DCは「引き出せないお金」だからこそ商品選びが効いてくる

iDeCoや企業型DCを語る前に、この制度の”性格”を押さえておきたいです。ここ、意外と見落としやすいところです。

新NISAと最も違うのは、原則60歳まで引き出せないという点です。つまり、20年・30年という時間軸が「強制的に」確保される仕組みになっています。自分で引き出しを我慢する必要がない代わりに、途中で「やっぱり現金がほしい」は通用しません。

この”引き出し制限”があるからこそ、商品選びの意味が大きくなります。20〜30年という運用期間があるのに、利回りがほぼゼロの商品に全額入れている状態は、時間という資源を使い切れていない可能性があるわけです。

でも、引き出せないからこそ「減らしたくない」って思うんですけど……。

オカメインコ

ポッポ先生

その気持ちは自然ですね。ただ「引き出せない=長期で運用できる」と読み替えると、見え方が変わってきます。短期の値動きに振り回されにくい環境が、制度側で用意されているということですから。

「引き出せないから怖い」のか、「引き出せないから腰を据えられる」のか。同じ事実の裏表です。ここ、心当たりありませんか。

iDeCoの手数料に注意

iDeCoには毎月の口座管理手数料がかかります。最低でも月171円、年間約2,052円。元本確保型の定期預金で年利0.01〜0.1%程度の場合、この手数料で利息が相殺される——場合によっては手数料のほうが上回ることもあります。

iDeCoの公式サイト(国民年金基金連合会)で手数料の詳細は確認できますので、自分の金融機関の手数料と合わせてチェックしてみてください。

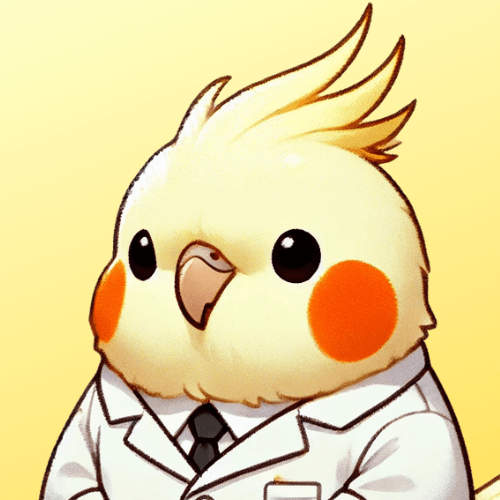

元本確保型が選ばれがちな理由——それは「心理」と「仕組み」の問題

元本確保型の選択割合は、近年かなり変わりつつあります。運営管理機関連絡協議会の統計資料(2024年3月末時点)によると、企業型DCで元本確保型のみで運用している人は全体の約24.2%まで減少しました。ただ、裏を返せば4人に1人はまだ全額を元本確保型に入れているということです。

なぜこの選択が起きるのか。私ならまず3つの要因を確認します。

①損失回避バイアス

人間は「1万円得する喜び」よりも「1万円損する痛み」のほうを約2倍強く感じると言われています。これは行動経済学でよく取り上げられる概念で、「損をしたくない」が「得をしたい」を圧倒するのは、ある意味で正常な反応です。

②制度そのものがわかりにくい

企業型DCは入社時に「とりあえず加入手続きしてください」と渡され、十分な説明のないまま配分を決めさせられるケースが少なくありません。野村総合研究所の分析(2024年1月公表)でも、無関心や判断の先送りが元本確保型選択の一因として指摘されています。

③指定運用方法(デフォルト商品)の問題

企業型DCでは、加入者が一定期間商品を選ばなかった場合に自動的に購入される「指定運用方法」があります。企業年金連合会の調査(2020年度)によれば、この指定運用方法を導入している企業の約75.7%が元本確保型を設定しているとされています。つまり、「何も選ばなかった結果」として元本確保型に入っている人も一定数いるわけです。

正直、加入時の説明ってほとんど覚えてないです……。忙しい時期に書類と一緒に出しただけで。

オカメインコ

ポッポ先生

それ、多くの方が同じ状況ですね。だからこそ「いま改めて見直す」に意味があるんです。当時わからなかったことを、いまの知識で判断し直すだけでいい。

どうですか?「自分で選んだ」と思っていたものが、実は「選ばされていた」可能性はありませんか。ここを確認するだけでも、見直しの第一歩になります。

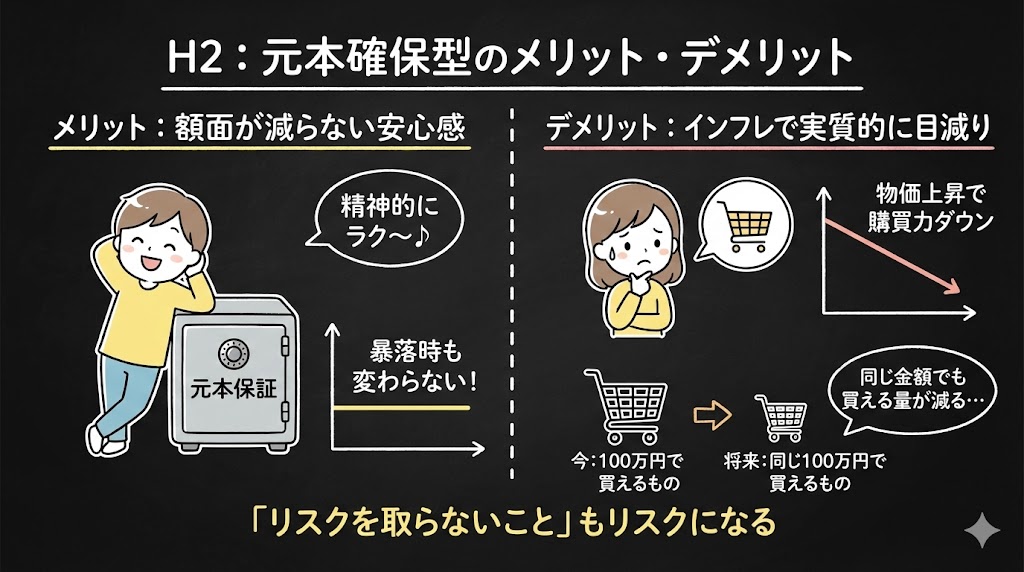

元本確保型のメリットとデメリット——「安心」の中身を分解する

ここで、元本確保型を責めずに整理しましょう。メリットもデメリットも、条件によって意味が変わります。

メリット:額面が減らない安心感

元本確保型の最大の強みは、「投資した金額が額面上は減らない」ことです。市場が暴落しても、定期預金の残高は動きません。リーマンショックの時期でも、コロナショックの時期でも、元本確保型は影響を受けなかった。この安心感には確かに価値があります。

特に以下のような場合は、元本確保型の比率を高めておくことに合理性があります。

- 50代後半で、受け取りまで数年しかない

- すでに別口座でリスク資産を十分に保有している

- 精神的に、資産の上下動に耐えられないとはっきりわかっている

デメリット:「増えない」と「実質的に目減りする」は違う話

ここ、誤解されやすいので先に言うと、元本確保型は「減りもしないが増えもしない」ではありません。インフレ環境下では、実質的な購買力が下がります。

具体的な数字で見てみます。

| 項目 | 元本確保型(定期預金) | 参考:投資信託(年3%想定) |

|---|---|---|

| 月額掛金 | 1万円 | 1万円 |

| 運用期間 | 30年 | 30年 |

| 元本合計 | 360万円 | 360万円 |

| 30年後の金額(概算) | 約360万円+わずかな利息 | 約583万円(金融庁つみたてシミュレーターによる試算) |

| 備考 | 手数料控除後はマイナスの可能性 | 元本割れリスクあり・確定ではない |

※投資信託の年3%は仮定であり、将来の運用成果を保証するものではありません。金融庁「つみたてシミュレーター」で試算条件を変えて確認できます。

インフレの影響を見逃さないで

総務省の消費者物価指数(CPI)によると、2020年を100とした場合、2024年は約108.7、2025年は約112.2と推移しています。年率にすれば2〜3%程度のインフレが続いている状況です。

仮に年2%のインフレが30年続くと、いまの360万円は購買力ベースで約200万円相当まで目減りする計算になります。

つまり、「リスクを取らないこともまたリスク」——これは煽り文句ではなく、インフレ率と利回りの差(実質利回り)を見れば構造的にそうなる、という話です。

それってつまり、元本確保型にしていると損してるってことですか?

オカメインコ

ポッポ先生

「損」という言い方は正確ではないですね。額面上の元本は守られています。ただ、同じ金額で買えるものが30年後に減っている可能性がある。そこを「気にするかどうか」が判断のポイントになります。

いまの状況だと、定期預金の金利がインフレ率を大きく下回っている期間が続いています。この状態がいつまで続くかは誰にもわかりませんが、「元本が守られている=安全」と無条件に考えるのは、少し立ち止まったほうがいいかもしれません。

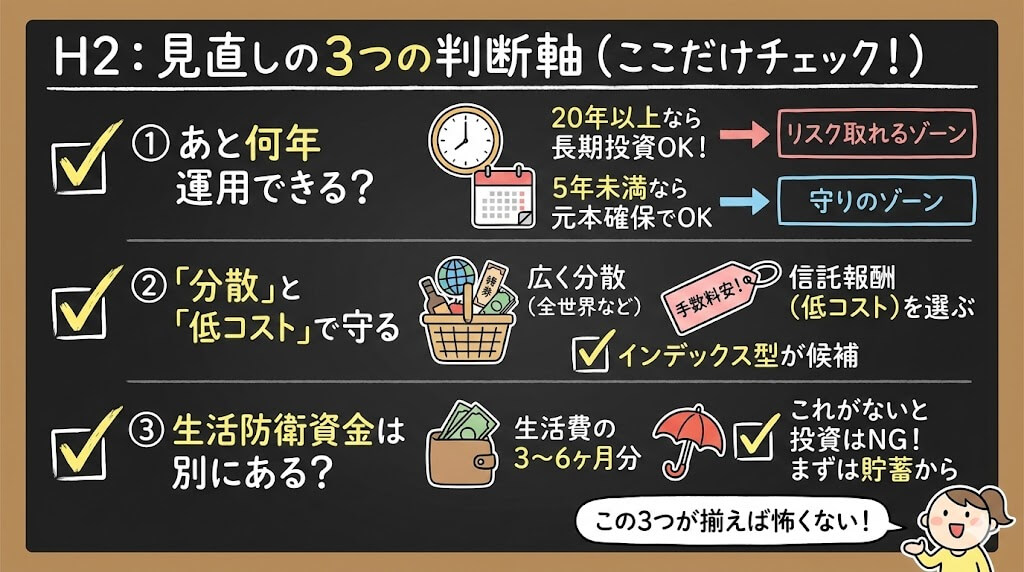

見直しの判断軸——ここだけ押さえれば怖くない

「じゃあ何をどうすればいいの」というところですよね。私ならまず、3つだけ確認します。

判断軸①:あと何年運用できるか

これが最も効きます。受け取りまで20年以上あるなら、短期的な価格の上下は長期的にはならされていく傾向があります。金融庁の資料でも、20年以上の長期・積立・分散投資では、過去の実績上、元本割れの確率が低くなるデータが示されています。

逆に、あと5年を切っている場合は、元本確保型の比率を高めておくのは合理的です。出口が近いのに大きなリスクを取る必要はありません。

判断軸②:「分散」と「低コスト」で守りを固める

投資信託に配分を変える場合、「どれを選ぶか」が次の壁になります。現場だとここで詰まりがちです。

シンプルな判断基準は2つだけ。

- 分散されているか:1つの国・1つの資産に集中していないか。全世界株式型やバランス型のインデックスファンドは、これだけで分散が効いています。

- コスト(信託報酬)が低いか:年0.1〜0.2%台のインデックスファンドと、年1%超のアクティブファンドでは、30年でかなりの差になります。

「どのファンドがいいですか」と聞かれることが多いのですが、ここでは特定商品の推奨は避けます。ただ、「信託報酬が低い」「広く分散されている」「インデックス型」——この3条件で絞ると、選択肢はかなり減るはずです。

判断軸③:生活防衛資金は別にあるか

ここは投資以前の前提条件です。iDeCoや企業型DCに入れたお金は60歳まで引き出せません。だから、「いざというときの生活費」は別の口座に確保されている必要があります。

目安は生活費の3〜6ヶ月分。これがない状態で投資信託に配分を変えるのは、順番が違います。まずは固定費の見直しや貯蓄の確保が先です。ここを飛ばして配分変更に走るのは、しないほうが安全です。

生活防衛資金って、具体的にいくらくらいですか?毎月の支出をちゃんと把握してないんですが……。

オカメインコ

ポッポ先生

まずは毎月の口座引き落とし額を3ヶ月分確認するところから始められます。固定費+食費+最低限の変動費で、ざっくり月額を出すだけでも目安になりますよ。

よくある質問——職場制度の「あるある」を整理

見直そうと思ったときに、実務面でつまずくポイントがあります。

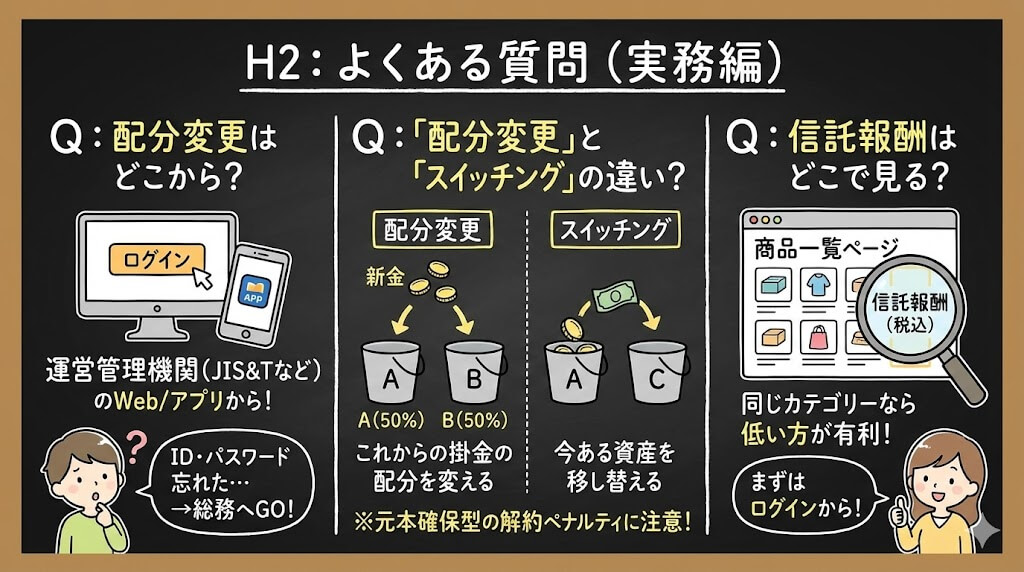

Q:企業型DCの配分変更はどこからできる?

お勤め先のDC運営管理機関(レコードキーパー)のWebサイトやアプリからログインして変更できます。JIS&T、NRK(日本レコード・キーピング・ネットワーク)、SBIベネフィット・システムズなどが主な運営管理機関です。ログインIDやパスワードがわからない場合は、総務・人事部門に聞くのが最短ルートです。

Q:「配分変更」と「スイッチング」は何が違う?

- 配分変更=これから積み立てる掛金の配分先を変えること

- スイッチング=すでに積み立てた資産を別の商品に移し替えること

両方できますが、まずは配分変更から始めるのが手軽です。

Q:信託報酬ってどこで確認する?

運営管理機関のサイトにある商品一覧ページに記載されています。「信託報酬(税込)◯◯%」と書かれている部分です。同じカテゴリー(たとえば外国株式インデックス型)で信託報酬に差があれば、基本的に低いほうが有利です。

正直、ログインすらしたことないです……パスワードも多分忘れてます。

オカメインコ

ポッポ先生

そういう方、本当に多いですね。まず「ログインする」が最初の一歩です。パスワード再発行は5分で終わります。中身を見てから判断しても遅くありませんから。

ただし、企業型DCは会社ごとに商品ラインナップが異なります。「入れたい商品がない」という場合もあり得ますので、その場合は用意されている選択肢の中で最善を選ぶしかありません。これは制度上の制約なので、会社の担当部門に商品追加の要望を出すことも一つの手です。

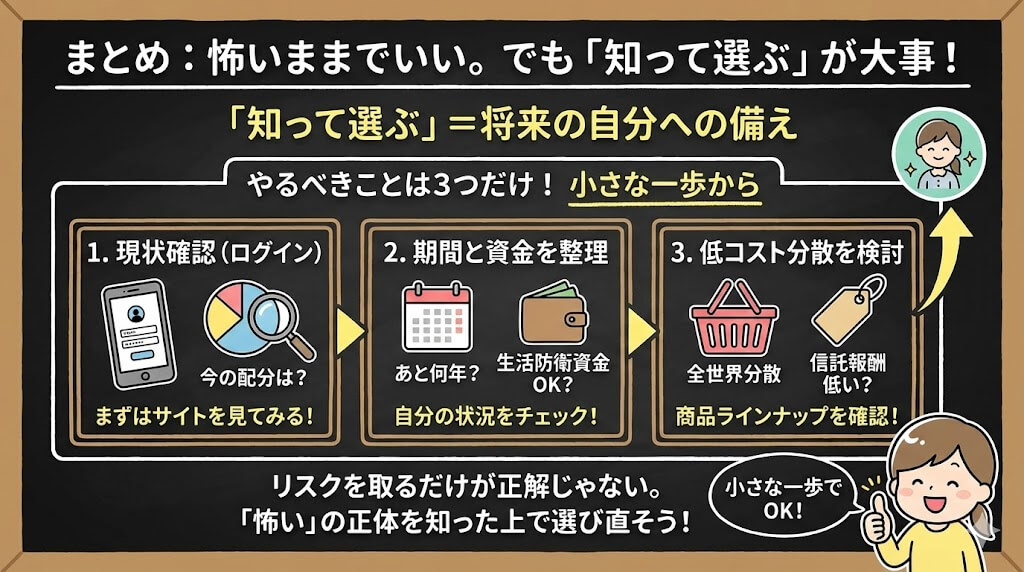

まとめ——怖いままでいい。でも「知って選ぶ」が後悔を減らす

最後にもう一度整理します。

元本確保型が「ダメ」なのではありません。受け取り時期が近い人、すでに別口座で十分にリスクを取っている人、精神的にどうしても値動きに耐えられない人にとっては、合理的な選択です。

ただ、以下に当てはまる場合は、一度配分を見直す価値があります。

- 受け取りまで15年以上ある

- 加入時に「よくわからないから」で選んだ記憶がある

- 生活防衛資金は別に確保できている

- インフレによる購買力の低下が気になる

見直すといっても、「全額を株式100%に」という話ではありません。いまの元本確保型を50%に減らして、残りをバランス型のインデックスファンドに回す——そんな小さな一歩で十分です。配分はいつでも変更できますし、合わないと思えば戻せます。

やるべきことは3つだけ

- 運営管理機関のサイトにログインして、いまの配分を確認する

- 受け取りまでの年数と、生活防衛資金の有無を整理する

- 信託報酬の低いインデックスファンドがラインナップにあるか確認する

リスクを取ることだけが正解ではありません。でも、「知らないから取らない」と「知った上で取らない」では、10年後・20年後の納得感がまったく違います。

怖いままでいいんです。ただ、その「怖い」の正体を知った上で選び直す——それだけで、将来の自分への最低限の備えになります。

確認先(一次情報)

- iDeCo公式サイト(国民年金基金連合会):https://www.ideco-koushiki.jp/

- 金融庁「つみたてシミュレーター」:https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/

- 総務省「消費者物価指数(CPI)」:https://www.stat.go.jp/data/cpi/

- 運営管理機関連絡協議会「確定拠出年金統計資料」:厚生労働省サイトで公開

- 企業年金連合会「確定拠出年金実態調査」:https://www.pfa.or.jp/