「投資は怖いし、損するくらいなら貯金でいい」——私もずっとそう思っていました。

薬剤師として毎日処方箋をさばいて、月の手取りから数万円を貯金口座へ。それだけで「ちゃんとしてる」つもりだったんです。でも、あるとき気づいてしまったんですよね。スーパーで買うお菓子の袋がなんだか軽い。値段は変わっていないのに。牛乳もいつの間にか900ミリリットルが当たり前になっている。「あれ、貯金してるのに生活が楽になっている感じがしない」——そう感じたとき、「貯金=安全」という前提を疑い始めました。

この記事では、投資経験ほぼゼロだった私が新NISAの仕組みを整理しながら、「貯金だけで本当に大丈夫なのか」を数字で検証し、「結局なにを買えばいいのか」「月いくらから始めるのが現実的か」をまとめます。難しい金融用語はできるだけ使いません。読み終えたら「とりあえずこれをやればいい」が見えている状態を目指します。

目次

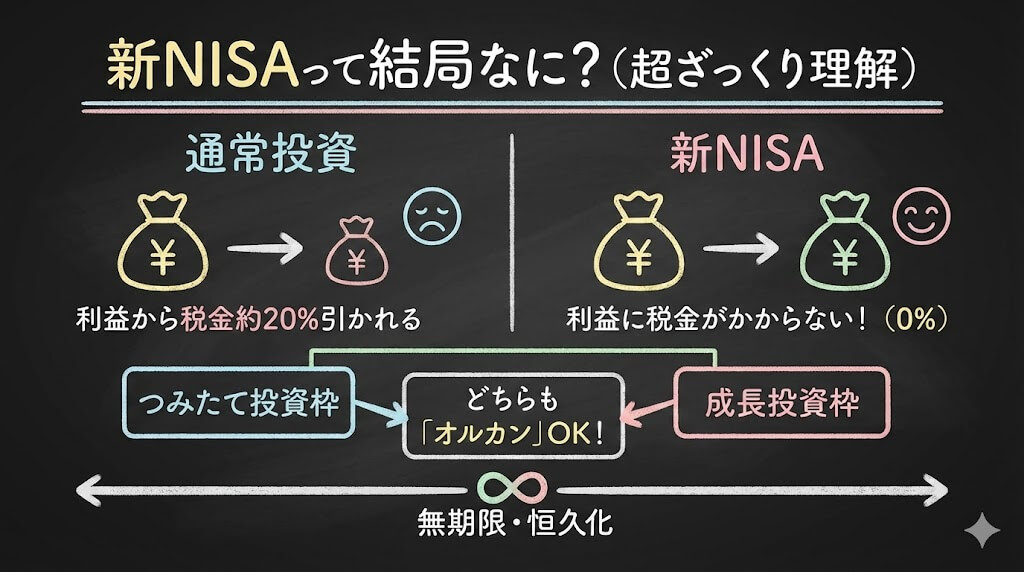

新NISAって結局なに?(超ざっくり理解する)

ものすごく簡略化して言うと、新NISAは「投資で得た利益に税金がかからない制度」です。

通常、投資で利益が出ると約20%の税金がかかります。10万円の利益なら約2万円が引かれる計算です。新NISAの口座で買った分にはこれがかからない。ここ、シンプルですが一番大きいポイントです。

制度の基本をもう少しだけ押さえておきます。

| 項目 | 内容 |

| つみたて投資枠 | 年間120万円まで(長期向けの投資信託が対象) |

| 成長投資枠 | 年間240万円まで(株式や投資信託が対象) |

| 非課税保有限度額 | 合計1,800万円(うち成長投資枠は1,200万円まで) |

| 非課税期間 | 無期限(旧制度では20年・5年の制限あり) |

| 売却後の枠復活 | 売った分の枠が翌年以降に再利用可能 |

| 制度期間 | 恒久化(いつ始めてもOK) |

出典:金融庁「NISAを知る」https://www.fsa.go.jp/policy/nisa2/know/index.html

ここ、迷いやすいところです。「つみたて投資枠と成長投資枠、なにが違うの? どっちを使えばいいの?」と思いますよね。簡単に整理します。

つみたて投資枠は、名前のとおり「コツコツ積み立てる」ための枠です。金融庁が定めた基準をクリアした投資信託だけが対象で、手数料が高い商品やハイリスクな商品はそもそも選べないようになっています。初心者が変なものを掴みにくい設計、と考えてください。

成長投資枠は、もう少し自由度が高い枠です。個別株やETF(上場投資信託)なども買えます。ただ、自由度が高い=選択肢が多い=迷いやすい。ここで「どの株を買おう」と悩み始めると、いつまでたってもスタートできません。

オルカンのような全世界株式インデックスファンドは、つみたて投資枠でも成長投資枠でも買えます。つまり、「どっちの枠を使うか」で悩む必要がそもそもない。どちらにもオルカンを入れておけばいい、というのが一番シンプルな答えです。

最初はつみたて投資枠から始めて、余裕が出てきたら成長投資枠にも同じオルカンを追加する——この流れなら、枠の違いに頭を使わなくて済みます。

でも、投資ってことは損する可能性もあるんですよね? 貯金なら元本割れしないのに……

オカメインコ

ポッポ先生

その不安は正しいです。投資には元本割れのリスクがあります。ただ、”投資=一か八かの賭け”ではなく、やり方によってリスクの大きさが変わる、という点は押さえたいですね。新NISAで選べる投資信託は、金融庁が定めた基準をクリアした商品に限られていて、無制限になんでも買えるわけではないんです。

「いつでもやめられる」という点も補足しておきます。新NISAで買った商品はいつでも売却(換金)できます。ただし、売ったからといって損しないわけではありません。相場が下がっているタイミングで売れば当然マイナスになります。ここは貯金との決定的な違いです。

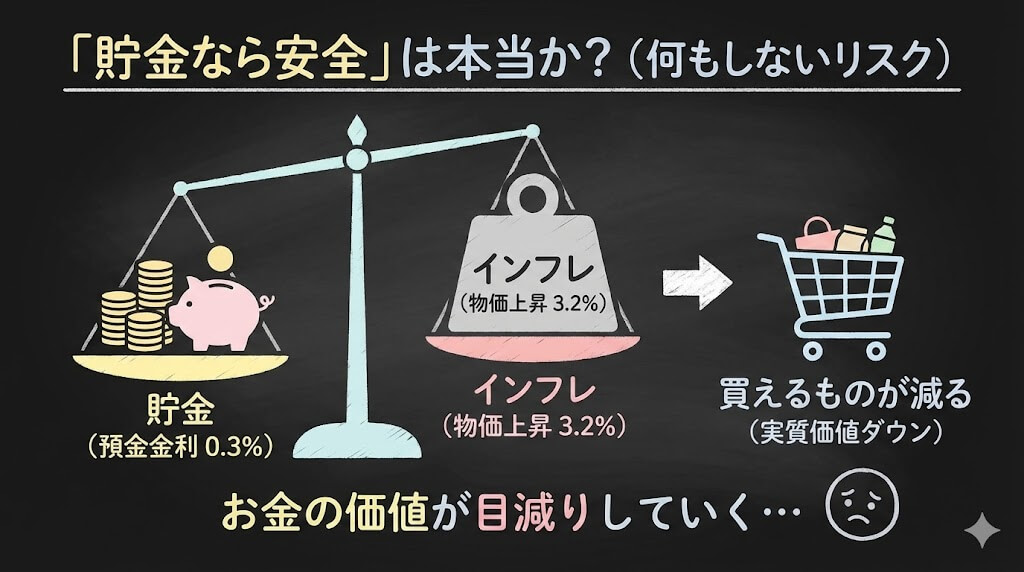

「貯金なら安全」は本当か?——何もしないリスクの正体

ここ、多くの人が見落としているところです。

「投資はリスクがある。だから貯金のほうが安全」——この考え方、半分は正しくて、半分は間違っています。たしかに貯金は元本割れしません。100万円預けたら100万円のまま。数字だけ見れば減っていない。でも、「100万円で買えるもの」は確実に減っています。

預金金利の現実を数字で見る

2026年2月時点で、メガバンク(三菱UFJ・三井住友・みずほ)の普通預金金利は年0.3%です。日銀の利上げを受けて、2024年3月のマイナス金利解除前(年0.001%)から比べればかなり上がりました。「金利のある時代が戻ってきた」とニュースでも言われていますよね。

でも、冷静に計算してみてください。

100万円を普通預金に1年間預けた場合の利息は約3,000円。ここからさらに税金(約20%)が引かれるので、手取りは約2,400円です。

どうですか? 100万円を1年間まるごと預けて、手元に残るのはコンビニのランチ2回分くらい。「金利が上がった」と言っても、現実はこの水準です。

ネット銀行の中にはもう少し高い金利を提示しているところもあります。たとえばあおぞら銀行のBANK口座は年0.75%(2026年2月時点)。ただ、それでも100万円で年7,500円(税引前)。預金だけで資産を「増やす」のは、正直かなり厳しい状況です。

一方で、物価はどれだけ上がっているか

総務省の消費者物価指数(CPI)を見ると、2025年の年平均は前年比+3.2%の上昇でした。2025年12月単月でも前年同月比+2.1%。つまり、ここ数年ずっと物価は年2〜3%のペースで上がり続けているんです。

出典:総務省統計局「消費者物価指数」https://www.stat.go.jp/data/cpi/sokuhou/nen/index-z.html

この数字だけだとピンとこないかもしれません。でも、日々の買い物で「あれ?」と思うこと、増えていませんか?

たとえば、スーパーやコンビニで売っているお菓子。値札は変わっていないのに、袋を開けたら「こんなに少なかったっけ?」と感じたことはないでしょうか。これ、「シュリンクフレーション(ステルス値上げ)」と呼ばれる現象です。価格はそのまま、中身の量だけこっそり減らすことで、実質的な値上げを行う手法。牛乳が1リットルから900ミリリットルに変わったり、お菓子の内容量が70gからいつの間にか55gになっていたり。値札の数字は同じでも、「同じお金で買えるもの」が着実に小さくなっているんです。

でもインフレって一時的なものじゃないんですか? そのうち落ち着くんじゃ……

オカメインコ

ポッポ先生

もちろん、インフレ率は年によって上下します。ただ、日銀自体が”物価安定の目標”として年2%のインフレを掲げているんですね。つまり、年2%程度の物価上昇は”異常”ではなく”目標どおり”の状態。今後も緩やかな物価上昇が続く可能性は十分あります。

預金金利 vs インフレ率——ここが核心です

整理すると、こうなります。

| 項目 | 数字(2025〜2026年時点) |

| メガバンク普通預金金利 | 年0.3%(税引後 約0.24%) |

| 消費者物価指数の上昇率(2025年平均) | 年+3.2% |

| 差(実質リターン) | 約 −3.0% |

預金金利0.3%に対して、物価が年3.2%上がっている。つまり、銀行に預けているだけだと、お金の「額面」は微増しても、「買える量」は年に約3%ずつ減っている計算になります。

100万円を普通預金に10年間置いた場合を考えてみます。額面上は100万円+利息で微増。でも、仮に物価上昇が年2%で続いたとすると、10年後に同じものを買うには約122万円必要です。額面100万円の価値は、実質的に約82万円相当まで目減りしていることになります。

ここ、心当たりありませんか? 「給料はそんなに変わっていないのに、なんだかお金が減るのが早い」という感覚。気のせいではなくて、実際にお金の価値が下がっているんです。

「何もしない」は「安全」ではない

私がこの記事で一番伝えたいのは、ここかもしれません。

「投資=リスク」は正しい。でも、「何もしない=安全」は間違いです。

貯金だけで放置しているのは、インフレという”見えにくいリスク”を取っているのと同じ。しかもそのリスクは、自分でコントロールできません。物価がどれだけ上がるかは、私たちが決められることではないからです。

投資のリスクは「金額を少なくする」「分散する」「長期で持つ」といった方法で自分である程度コントロールできます。でも、インフレによる購買力の低下は、貯金口座を眺めていても止められない。

薬局で働いていると、「副作用が怖いから薬を飲まない」という患者さんに出会うことがありますよね。でも、飲まないことで病気が進行するリスクもある。どちらのリスクが大きいかを比較して判断する——投資も同じ構造です。

「投資して損するリスク」と「何もしないで購買力が目減りするリスク」。両方を天秤にかけたうえで、「じゃあ小さく始めてみよう」と思えるなら、それが一番合理的な判断だと私は考えています。

そう言われると、貯金だけで安心してた自分がちょっと怖くなってきました……

オカメインコ

ポッポ先生

怖がらせたいわけではないんです。大事なのは”貯金をやめろ”ではなく、”貯金+αの手段を持っておく”ということ。生活防衛資金は現金で確保しつつ、余裕分を少しずつ投資にまわす。このバランスですね。

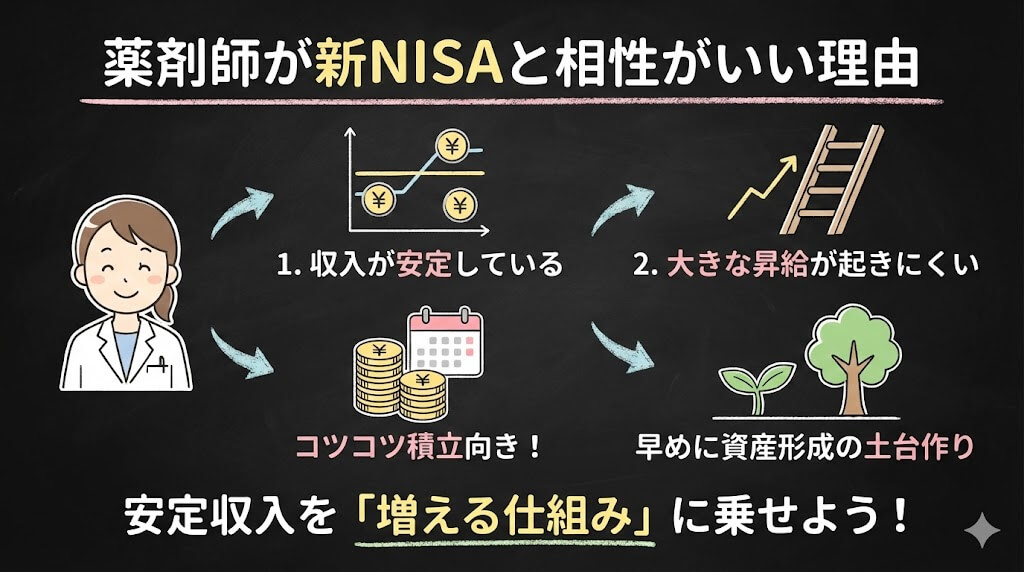

薬剤師が新NISAと相性がいい理由

「薬剤師が」と限定する理由がちゃんとあります。

まず、収入が比較的安定していること。厚生労働省の「令和6年賃金構造基本統計調査」によると、薬剤師の平均年収は約599万円です。全産業の平均(約458万円)と比べると高水準で、かつ景気の波で急にゼロになるような職種ではありません。積立投資は「毎月一定額を淡々と続ける」ことが前提の仕組みなので、安定した収入との相性がいいんです。

もうひとつ、逆に言うと大きな昇給が起きにくいこと。25〜29歳の薬剤師の平均年収は約501万円、35〜39歳で約614万円と、10年で100万円ほどの上昇です。もちろん管理薬剤師やエリアマネージャーへの昇進で上がる余地はありますが、年収が急に倍になる世界ではない。だからこそ、「給与以外の土台」を早めに仕込んでおく価値が高いと私は考えています。

心当たりありませんか? 「手取りは悪くないのに、なんとなく貯金が増えるペースが鈍い」という感覚。前の章で見たとおり、預金金利が物価上昇に追いついていない以上、銀行に置いておくだけでは実質的な価値が目減りしていきます。収入が安定している薬剤師だからこそ、その安定収入の一部を「増える仕組み」に乗せる意味が大きいんです。

正直、毎日の業務で手いっぱいなのに、投資の勉強まで手が回らないです……

オカメインコ

ポッポ先生

そこがポイントです。新NISAのつみたて投資枠は”一度設定したらあとは放置”でいい仕組みになっています。毎日チャートを見る必要はありません。最初の設定に30分〜1時間かけたら、あとは月に一度残高を確認するくらいで十分ですね。

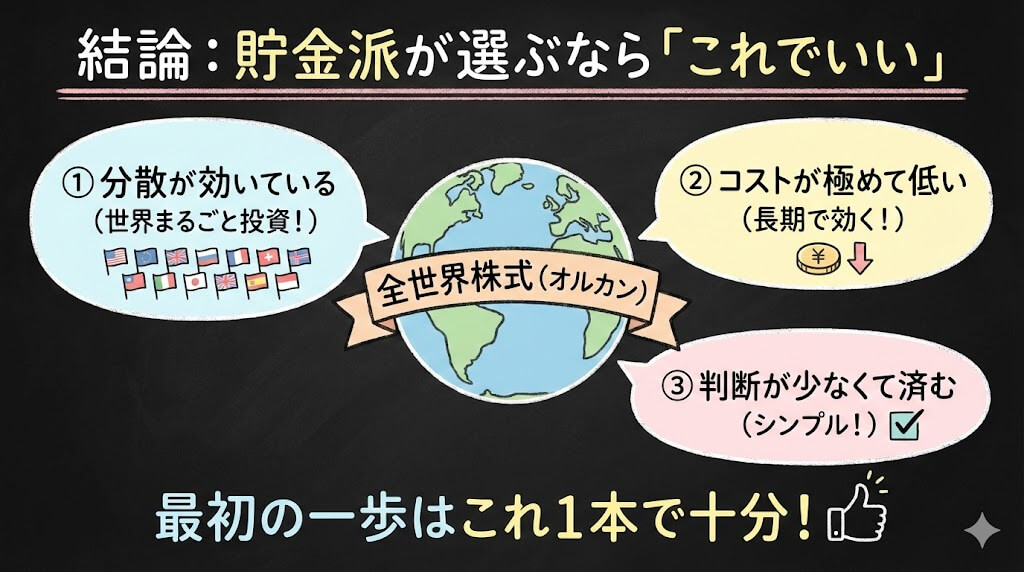

結論:貯金派が選ぶなら”これでいい”

ここが一番知りたいところだと思います。「で、何を買えばいいの?」という話。

私の結論は、全世界株式インデックスファンド(通称オルカン)で十分、です。

「オルカン」とは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」のこと。日本を含む先進国と新興国、約3,000銘柄に分散投資できる投資信託です。

なぜこれを推すのか、理由を3つ挙げます。

① 分散が効いている

1社や1国に集中しないので、「ある国の経済が崩れても全体への影響が薄まる」構造です。個別株やテーマ株(「AI関連」「半導体」など)は値動きが大きく、初心者が最初に選ぶには荷が重いです。

② コストが極めて低い

信託報酬(運用にかかる手数料)は年率0.05775%。100万円を持っていても年間約578円しかかかりません。購入時の手数料もゼロ。この低コストは長期運用になるほど効いてきます。

③ 判断が少なくて済む

「米国株だけでいいのか、日本株も入れるべきか」といった配分の悩みが不要です。世界全体の経済成長にまるごと乗る、というシンプルさ。いまの状況だと、考えることが少ないほうが続きやすいです。

それってつまり、つみたて投資枠にも成長投資枠にもオルカン”だけ”入れればいいってことですか? なんか単純すぎて逆に不安……

オカメインコ

ポッポ先生

“シンプル=悪い”ではないですよ。むしろ初心者ほど、選択肢を絞ることが合理的な判断です。つみたて投資枠でオルカンを積み立てて、余裕が出てきたら成長投資枠にも同じオルカンを入れる。枠が違っても中身は一緒、という割り切りでOKです。ただし、オルカンが”絶対安全”なわけではありません。リーマンショック級の暴落が来れば、一時的に30〜40%下がることはあり得ます。それでも”売らずに持ち続けられるか”が、この投資の肝ですね。

誤解されやすいので先に言うと、「オルカンが最強」とか「これさえ買えば必ず儲かる」という意味ではありません。あくまで“最初の一歩”として合理的な選択肢というポジションです。投資に慣れてきたら、S&P500(米国株の指数)やバランスファンドに分散させる判断もあります。でもそれは走り出してからの話。

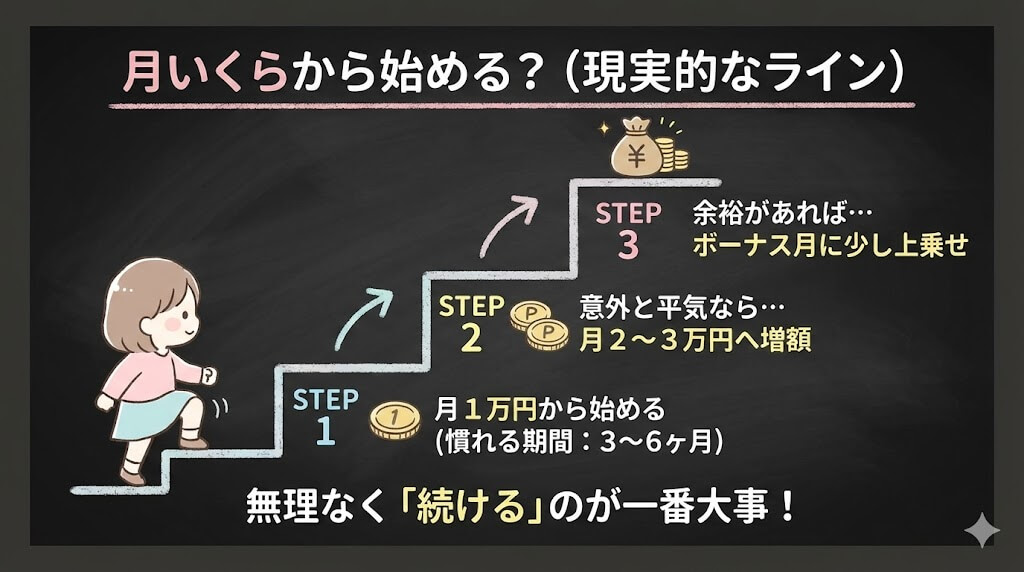

月いくらから始める?(現実的なライン)

「じゃあいくら積み立てればいいの?」——ここも迷いどころです。

私ならまず月1万円から始めます。

年間12万円。つみたて投資枠の上限(年120万円)からするとかなり少額ですが、目的は「投資に慣れること」です。いきなり月5万円、10万円と突っ込んで、値動きに耐えられなくなるほうがリスクが高い。

現場だとここで詰まりがちです。「もっと入れたほうが得なんじゃ?」と思うかもしれません。理論上はそうです。早くたくさん入れたほうが複利効果は大きくなります。でも、理論と実行可能性は別物。ボーナス月に一気に入れて、翌月に相場が下がって青ざめる……というパターンは避けたいところです。

ステップとしてはこんな流れが現実的です:

- 月1万円で3〜6ヶ月やってみる(値動きに慣れる期間)

- 「意外と平気だな」と思えたら月2〜3万円に増額

- 余裕があればボーナス月に少し上乗せ

ボーナス設定については「入れすぎて生活が苦しくなる」ケースのほうが失敗しやすいです。ボーナスは突発的な出費(引っ越し、冠婚葬祭、資格試験の費用など)の緩衝材でもあるので、全額投入はしないほうが安全です。

月1万円で意味あるんですか? 少なすぎて増えない気がして……

オカメインコ

ポッポ先生

たとえば月1万円を20年間、年利5%で積み立てた場合、元本240万円に対して評価額は約411万円になるシミュレーションがあります。もちろん将来のリターンは保証されませんが、”少額でも長期なら意味がある”という感覚は持っておいてよいですね。

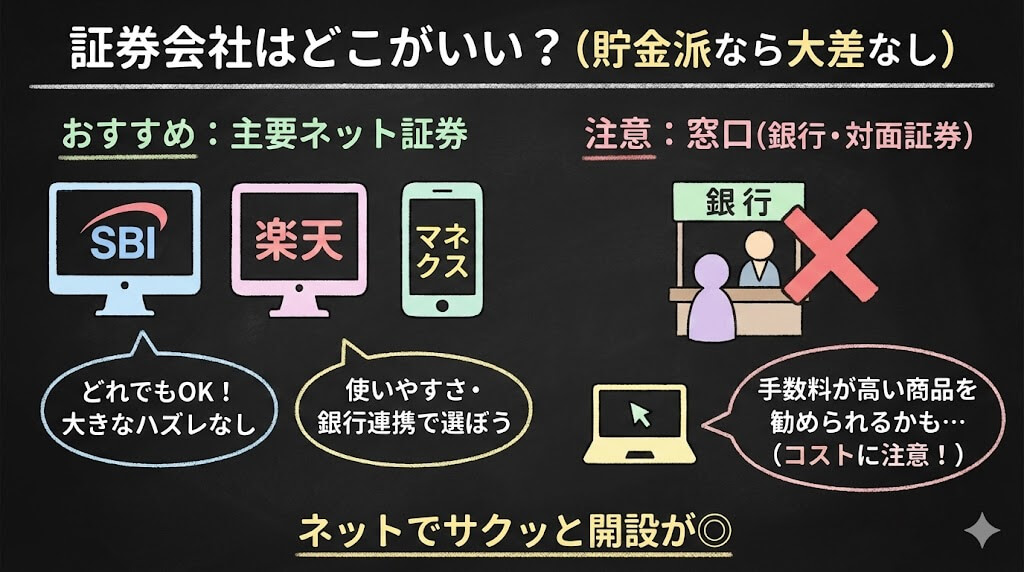

証券会社はどこがいい?(貯金派なら大差は出にくい)

どうですか? ここまで読んで「よし、やってみよう」と思ったとき、次のハードルが「どこで口座を開けばいいの?」です。

結論から言うと、主要なネット証券(SBI証券・楽天証券・マネックス証券など)であれば、大きなハズレはありません。

こだわる人が比較するポイントはこのあたりです:

| 比較ポイント | チェック内容 |

| 信託報酬・手数料 | つみたて投資枠の投資信託は基本的に購入手数料無料 |

| ポイント還元 | クレカ積立でポイントがつく証券会社もある |

| アプリ・UIの使いやすさ | 実際に触ってみないとわからない部分 |

| 取扱商品数 | オルカンは主要ネット証券ならどこでも買える |

「ポイント還元がお得だから」と証券会社を選ぶのも悪くないですが、ポイントの差は年間数百円〜数千円程度であることが多いです。それより「面倒くさくなって途中でやめない」ことのほうがはるかに大事。自分が普段使っている銀行やサービスとの連携がスムーズな証券会社を選ぶのが、結果的に続けやすいです。

口座開設から積立設定までの大まかな流れ

- ネット証券のサイトでNISA口座の開設を申し込む

- 本人確認書類(マイナンバーカードなど)を提出

- 税務署の審査を経て口座が開設される(1〜2週間程度)

- つみたて投資枠で「eMAXIS Slim 全世界株式(オール・カントリー)」を選択

- 毎月の積立金額と引き落とし日を設定

実際の画面操作は各証券会社のサイトに詳しいガイドがあります。「NISA 口座開設 〇〇証券」で検索すると、スクリーンショット付きの解説が見つかるはずです。

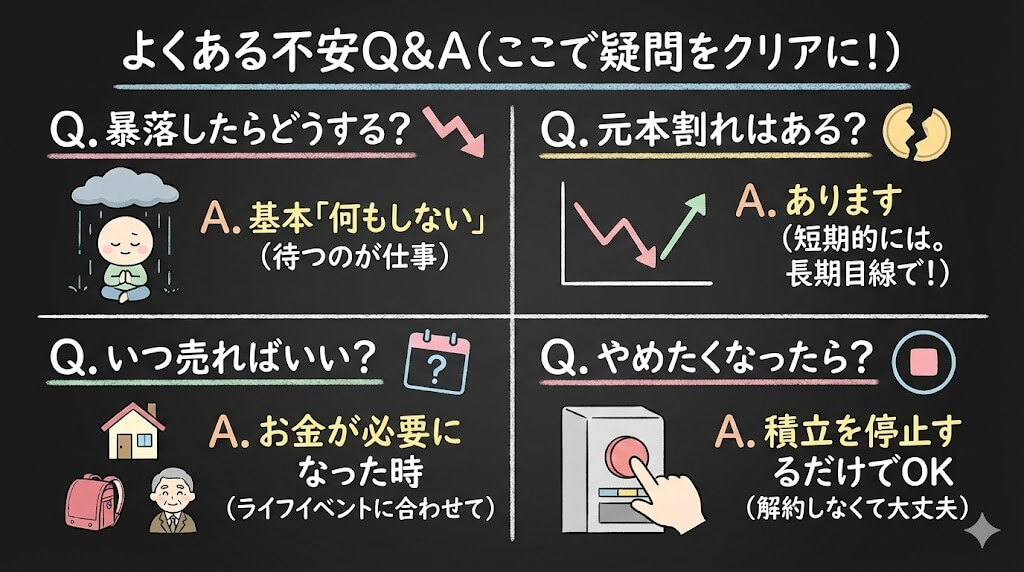

よくある不安Q&A(ここで疑問をクリアに)

投資を始める直前、頭をよぎる不安をまとめておきます。

Q1. 暴落したらどうするの?

答え:基本的には「何もしない」です。

積立投資の強みは、相場が下がったときに同じ金額でより多くの口数を買えること(ドルコスト平均法)。暴落時に慌てて売るのが一番もったいないパターンです。ただし、これは「長期(10年以上)で持つ前提」があってこその話。5年以内に使う予定のお金は投資に回さないほうが安全です。

Q2. 元本割れはあるの?

あります。

ここは正直に言います。短期的には元本割れする可能性は十分あります。過去のデータでは、全世界株式に20年以上投資した場合、どのタイミングで始めてもプラスになっていた時期が多いですが、これは過去の実績であり、未来を保証するものではありません。

Q3. いつ売ればいい?

「お金が必要になったとき」が基本の目安です。

新NISAは非課税期間が無期限なので、「○年後に売らなきゃ」という縛りがありません。住宅購入、子どもの教育費、リタイア後の生活費など、ライフイベントに合わせて必要な分だけ取り崩すイメージです。

Q4. やめたくなったらどうする?

積立を停止するだけでOK。解約しなくても大丈夫です。

「積立を止める=全部売る」ではありません。積立金額をゼロにして、すでに持っている分はそのまま保有し続けることができます。生活が苦しくなったら無理に続ける必要はありません。

暴落しても売るなって言われても、正直そのとき冷静でいられる自信がないんですが……

オカメインコ

ポッポ先生

正直な反応ですね。だからこそ、最初は”下がっても精神的にダメージの少ない金額”から始めるのが大事なんです。月1万円なら、仮に半分になっても5,000円のマイナス。これくらいなら「まあ、もう少し待とう」と思えるはずです。投資額を増やすのは、この感覚に慣れてからでも遅くないですね。

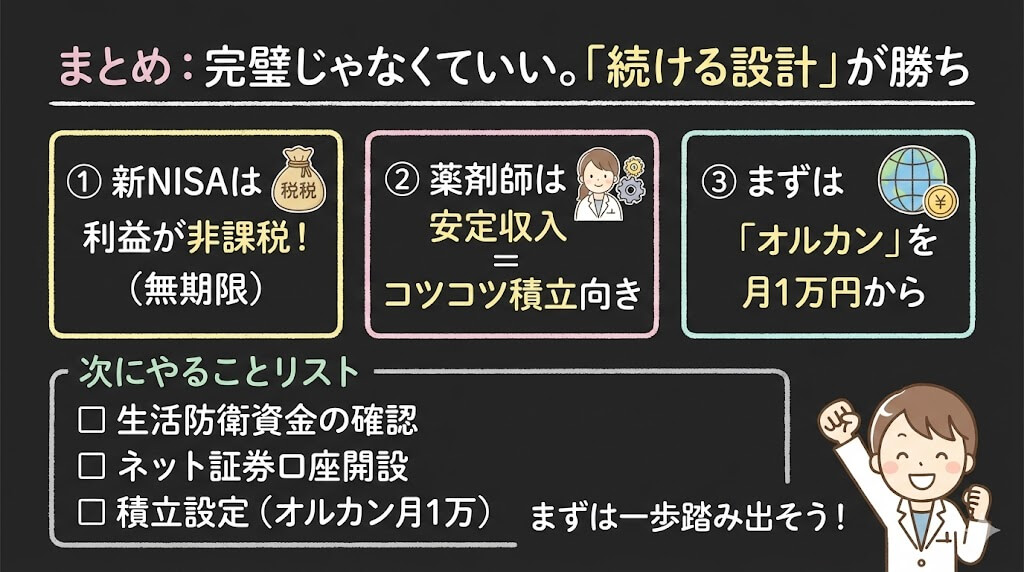

まとめ:完璧じゃなくていい。「続ける設計」が勝ち

ここまでの流れを振り返ります。

新NISAは、投資の利益に税金がかからない恒久的な制度です。薬剤師は収入が安定しており積立投資との相性がいい一方、大幅な昇給が見込みにくいからこそ、早めに資産形成の土台を作る意味があります。

そして、「何もしない」は安全ではありません。預金金利がインフレ率を大きく下回っている現在、貯金だけでは購買力が年々目減りしていきます。投資にリスクがあるのは事実ですが、何もしないことにもリスクがある——この視点が、最初の一歩を踏み出す判断軸になります。

最初の一歩として選ぶなら、全世界株式インデックスファンド(オルカン)がシンプルで合理的。月1万円から始めて、慣れたら増やす。証券会社は主要ネット証券から自分に合うところを選べば、大きな失敗はしにくい。

完璧な商品選びも、完璧なタイミングも存在しません。「もう少し勉強してから」「もう少し貯金が貯まってから」と先延ばしにしているうちに、時間という最大の武器が減っていきます。

次にやること:

- 生活防衛資金(生活費3〜6ヶ月分)が確保できているか確認する

- ネット証券でNISA口座の開設を申し込む

- つみたて投資枠でオルカンを月1万円から設定する

これだけで、「貯金だけ」の状態から一歩前に出たことになります。

そして、NISAの次に気になるのが「iDeCo(個人型確定拠出年金)ってやったほうがいいの?」という話。また、そもそもの土台として固定費の見直しも効果が大きいテーマです。これらについては、次の記事で整理していく予定です。

確認先(一次情報):

金融庁 NISA特設サイト:https://www.fsa.go.jp/policy/nisa2/know/index.html

各証券会社の公式サイト(口座開設手順・手数料の最新情報)

eMAXIS Slim 公式サイト:https://emaxis.am.mufg.jp/fund/253425.html

※この記事は2026年2月時点の情報に基づいています。制度や商品の詳細は変更される可能性があるため、実際に始める際は必ず最新情報をご確認ください。

※この記事は特定の金融商品の購入を推奨するものではありません。投資は自己責任で行ってください。