「投資を始めたいけど、そもそも毎月お金が残らない」

——この状態で新NISAに手を出すと、途中で積立が苦しくなって結局やめてしまう。よくある話です。私自身、若いころに積立型保険をやっていたのですが、同じ月額を「掛け捨て保険+投資枠」に分けていれば、リターンはもっと大きかったはずでした。「元本割れしない」という言葉に安心してしまって、全体の設計を見ていなかった。リテラシーが足りなかったんです。

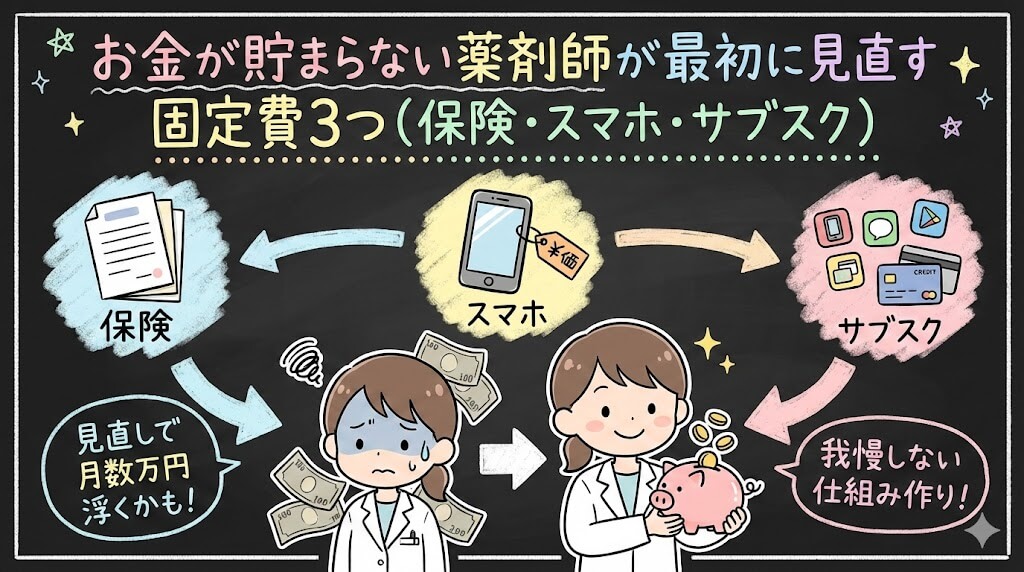

だからこそ、投資の前にやるべきことがあります。“固定で出ていくお金”の棚卸しです。この記事では、見直しインパクトが大きい3つ——保険・スマホ・サブスク——に絞って、薬剤師でも今日からできるチェック手順をまとめます。我慢する節約ではなく、一度いじれば効果が続く「仕組みの修正」の話です。

目次

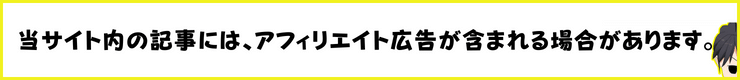

貯まらない理由は”意志”じゃなく”固定費の設計”

「無駄づかいしてないのにお金が残らない」。心当たりありませんか。

この状態になるのは、意志が弱いからではありません。毎月の固定費が”なんとなく”で設定されたまま放置されていることが多いんです。食費を削ったり、コンビニを我慢したりする「変動費の節約」は、ストレスがかかるわりに月数千円しか変わらないことがほとんどです。

一方で、固定費の見直しは一度やれば効果が毎月自動で続きます。たとえば保険を月5,000円下げられたら、年間60,000円。10年で60万円です。これ、何も我慢していません。

でも、固定費の見直しって面倒そうだし、どこから手をつけていいかわからなくて…

オカメインコ

ポッポ先生

そこがポイントですね。全部を一気にやる必要はないです。インパクトが大きい順——保険・スマホ・サブスク——の3つに絞りましょう。今日やるのは”明細を見る”だけでも十分です。

私ならまず、クレジットカードの明細を3か月分ざっと見るところから始めます。「あれ、これ何の引き落とし?」と思うものが1つでもあれば、それが見直しのサインです。

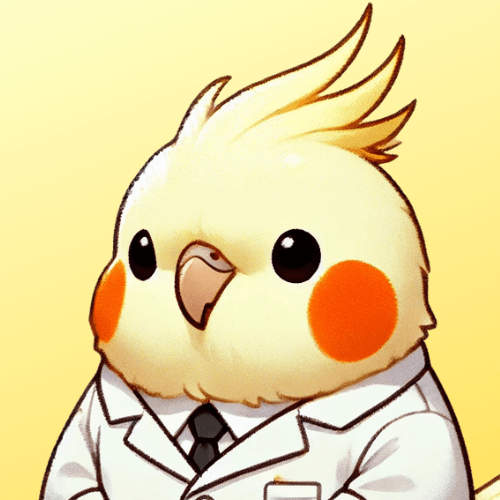

固定費① 積立型保険——貯蓄と保障を分ける発想

なぜ積立型保険が”固定費の穴”になりやすいのか

積立型保険(終身保険・養老保険・学資保険など)は、保障と貯蓄が一体になった商品です。「掛け捨てはもったいない」という心理に刺さるので、つい選んでしまいがちです。

ただ、ここ、迷いやすいところです。積立型保険の保険料には、保障のための費用に加えて、将来の返戻金のための積立金が上乗せされています。つまり、掛け捨て型と比べて月々の保険料がかなり割高になります。その差額を自分で投資に回したほうがリターンが大きくなるケースは少なくありません。

逆に言うと、積立型保険が「悪い」わけではありません。問題は、その構造を理解しないまま契約している状態です。

「保障は保障、貯蓄は貯蓄」で分けるとシンプルになる理由

考え方はこうです。

- 保障が必要 → 掛け捨ての定期保険や収入保障保険(月額が安く、必要額を確保しやすい)

- お金を増やしたい → 新NISAやiDeCoなど、運用コストが低い制度を使う

積立型保険は、保険会社が運用の中間に入る分、手数料が見えにくい構造になりがちです。払込期間を満了する前に解約すると元本割れするリスクもあり、ほけんの窓口や金融庁のサイトでも、途中解約のリスクは繰り返し注意喚起されています。

正直、もう何年も払ってるんですけど…今さら解約したら損しませんか?

オカメインコ

ポッポ先生

そこは慎重に判断したいですね。まず保険証券で“解約返戻金”と”払込済み保険料の合計”を比べてください。元本割れしている場合でも、今後の保険料を投資に回したほうが長期的にプラスになる場合もあります。ただし個別の損益計算は複雑なので、FPや保険の窓口に一度シミュレーションしてもらうのが安全です。

見直しのチェック項目

いまの保険証券を手元に出して、以下を確認してみてください。

| チェック項目 | 確認すること |

| 月額保険料 | 家計に対して重すぎないか(手取りの5%以内が一つの目安) |

| 払込期間と残年数 | あと何年払うか。満了まで近いなら解約しないほうが得な場合も |

| 現時点の解約返戻金 | 元本割れしているか、していないか |

| 保障内容 | 死亡保障の金額は今の自分に合っているか(独身なら高額保障は不要な場合も) |

| 手数料・付加保険料 | 見えにくいが、契約時の設計書で確認できることがある |

注意:すでに払込期間の終盤に入っている場合

解約せずに「払い済み」にする選択肢もあります。ここは個別性が高いので、一般論だけで判断しないほうが安全です。FPや保険の無料相談窓口を活用しましょう。

固定費② スマホ代——即効性がいちばん高い

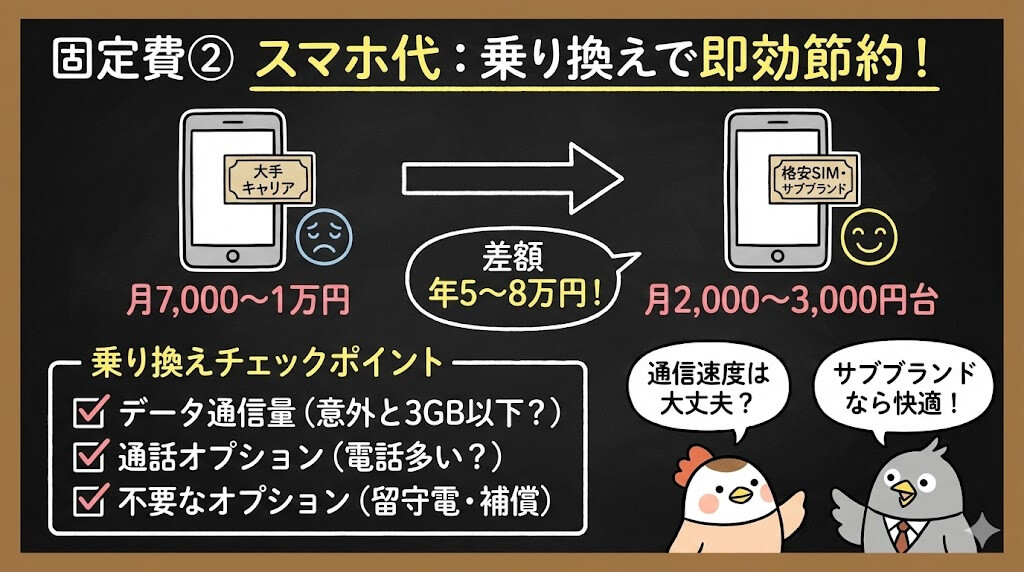

スマホ代の見直しは、固定費削減のなかで最も即効性が高いです。なぜなら、保険のように「解約返戻金がどうなるか」を悩む必要がなく、プラン変更だけで翌月から反映されるからです。

まず、明細の内訳を見ていますか?

いまの状況だと、大手キャリアの従来プランを使い続けている人は月額7,000〜10,000円程度を払っているケースが多いです。ところが、格安SIMやキャリアのサブブランド(UQモバイル、ワイモバイルなど)に切り替えると、月額2,000〜3,000円台に収まることも珍しくありません。

差額は月4,000〜7,000円。年間で5〜8万円です。これ、何もスペックを犠牲にしていないケースがほとんどです。

現場だとここで詰まりがちなのが、「通信速度が落ちるんじゃないか」「電話番号が変わるのは困る」という心配です。

- 通信速度:大手キャリアのサブブランドなら、同じ回線を使っているので日常利用には差を感じにくい

- 電話番号:MNP(番号ポータビリティ)で、番号そのまま乗り換えできます

でも、薬局のスタッフ同士で家族割組んでるから変えにくいんですよね…

オカメインコ

ポッポ先生

家族割やセット割は“お得に見えて縛りになる”典型ですね。割引額と、格安プランに変えた場合の差額を比べてみてください。セット割が月500円で、格安SIMに変えると月4,000円浮くなら、セット割を外したほうが得です。

判断の手順

- 今月のスマホ明細を開く(My docomoやMy auなどのアプリで確認)

- データ通信量の実績を見る(意外と3GB以内で収まっている人が多い)

- 不要なオプションがないか確認(留守番電話、端末補償、使っていないサービス)

- 格安プランの料金と比較する(各社の公式サイトで月額シミュレーションが可能)

ただし、通話が多い薬剤師(在宅訪問や多職種連携で電話を頻繁に使う人)は、通話定額オプションの有無を必ず確認してください。データ通信は安くても、通話料で逆に高くなるケースがあります。

固定費③ サブスク——気づかない出血

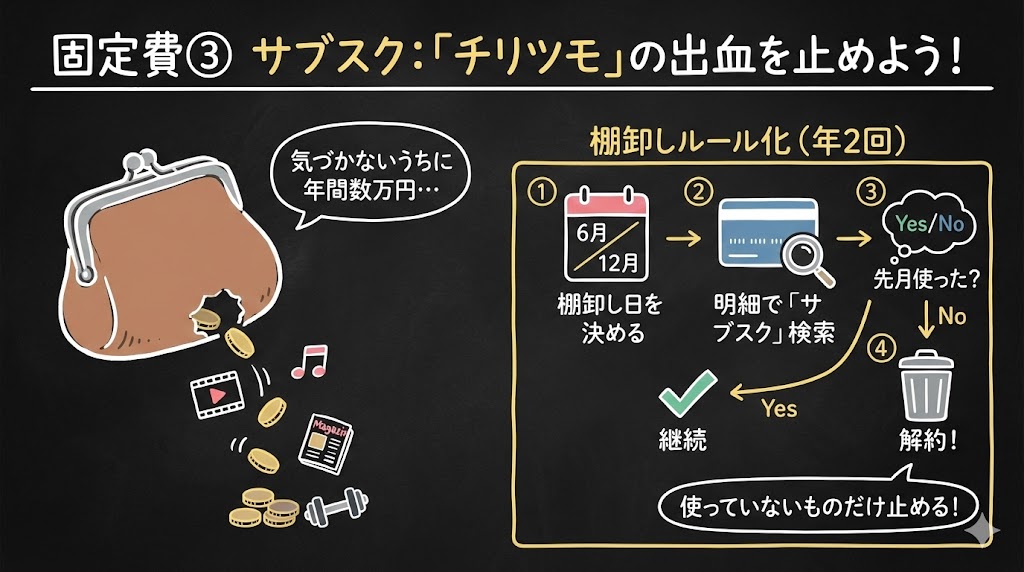

サブスクリプションサービスの怖さは、「小さすぎて気づかない」ことにあります。

2025年のバリューファースト社の調査によると、サブスク利用者の約8割がサービスを利用中で、毎月のサブスク支出は「2,000円以下」が最多層でした。一方、契約状況を1年以上見直していない人が約3割いるという結果も出ています。

月500〜1,000円のサービスが3つ放置されているだけで、年間18,000〜36,000円が消えています。どうですか? 心当たりありませんか。

典型的な”放置サブスク”の例

- 動画配信サービス:無料トライアルから自動更新されたまま

- クラウドストレージの有料プラン:容量が余っているのに上位プランのまま

- 雑誌読み放題・ニュースアプリ:最初の1か月しか読んでいない

- ジム・フィットネスアプリ:行けていないのに月会費が引き落とされている

たまに使うかもしれないし、解約してまた入り直すのも面倒で…

オカメインコ

ポッポ先生

その心理、まさにサブスクのビジネスモデルが狙っているところです。”たまに使う”が月1回以下なら、その都度レンタルや単発購入のほうが安いことが多いですね。まずは棚卸しだけしてみましょう。

サブスク棚卸しのルール化

「気が向いたら見直そう」では一生やりません。私ならこう仕組み化します。

- 年2回、棚卸し日を決める(例:6月と12月の給料日)

- クレジットカードの明細を「サブスク」で検索(またはスマホの「サブスクリプション管理」画面を確認)

- 「先月使ったか?」をYes/Noで判定

- Noが2か月連続なら解約する——これをルールにしてしまう

誤解されやすいので先に言うと、「サブスクは全部やめろ」という話ではありません。使っているサービスにはちゃんとお金を払う。使っていないものだけ止める。それだけです。

浮いたお金の置き場所を決める(ここが大事)

固定費を見直して月に5,000〜10,000円浮いたとします。ここで「なんとなく口座に残しておく」と、いつの間にか使ってしまいます。浮いた分の”行き先”を先に決めるのがコツです。

ステップ1:生活防衛資金をまず確保する

生活防衛資金とは、病気・失業など不測の事態に備える緊急用の現金です。目安は生活費の3〜6か月分。一般的に、単身なら50〜100万円、家族がいるなら100〜200万円程度を普通預金に置いておくのが安全ラインとされています。

これがまだ貯まっていないなら、浮いたお金はまずここに入れましょう。投資はそのあとです。

ステップ2:余剰資金を新NISAへ

生活防衛資金が確保できたら、浮いた分を新NISAのつみたて投資枠に回すのが合理的です。月5,000円でも、年利3%で20年間運用すると約164万円になります(元本120万円+運用益約44万円)。少額でも「早く始めて長く続ける」ことが効いてきます。

ステップ3:企業型DC・iDeCoの配分も確認

もし勤務先に企業型DC(確定拠出年金)がある場合、配分を「元本確保型100%」のまま放置していないか確認してみてください。運用期間が長い若い世代なら、インデックス型の比率を上げるだけで将来の受取額が変わります。

でも結局、投資って元本割れのリスクがあるんですよね? 怖くないですか?

オカメインコ

ポッポ先生

怖いと感じるのは正常な感覚です。だからこそ順番が大事なんですね。生活防衛資金で”守り”を固めてから、余剰資金で”攻める”。この順番を崩さなければ、生活が破綻するリスクはかなり下がります。

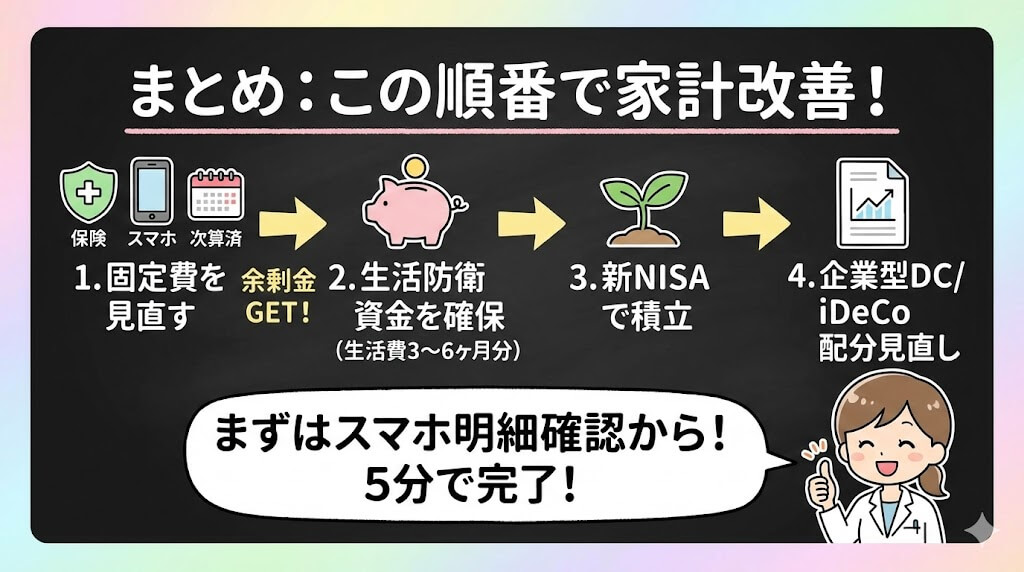

まとめ:順番は「固定費→生活防衛資金→新NISA→DC/iDeCo」でOK

ここまでの話を整理します。

「お金が貯まらない」と感じたら、最初にやるべきは我慢の節約ではなく、固定費の棚卸しです。保険・スマホ・サブスクの3つは、見直しインパクトが大きいのに放置されやすい項目です。

順番としては、こう考えるとシンプルです。

- 固定費を見直す → 毎月の余剰を作る

- 生活防衛資金を確保する → 生活費の3〜6か月分を現金で

- 新NISAで積立を始める → 少額でもOK、早く始めることが大事

- 企業型DC/iDeCoの配分を見直す → 放置している人は確認だけでも

全部を一気にやる必要はありません。今日やるなら、まずスマホの料金明細を開いてみてください。 5分で終わります。

保険については、保険証券を引っ張り出して解約返戻金と払込総額を見比べるだけでも、判断材料が増えます。不安があればFPや保険の無料相談窓口を活用するのも手です。金融庁の「つみたてNISAナビ」や各キャリアの公式サイトなど、一次情報を確認する習慣もつけておくと、今後の判断がぐっと楽になります。

お金の問題は、知識があるかないかで結果が変わります。そして薬剤師は、日々エビデンスに基づいて判断する力をすでに持っています。その力を、家計にも使ってみませんか。